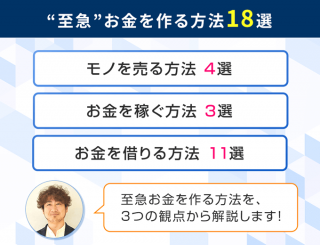

クレジットカード支払いを待ってもらうってできる?払えないリスクと対策を解説

クレジットカードを使いすぎて、支払日にお金を用意できずに焦ってしまうことってありますよね。

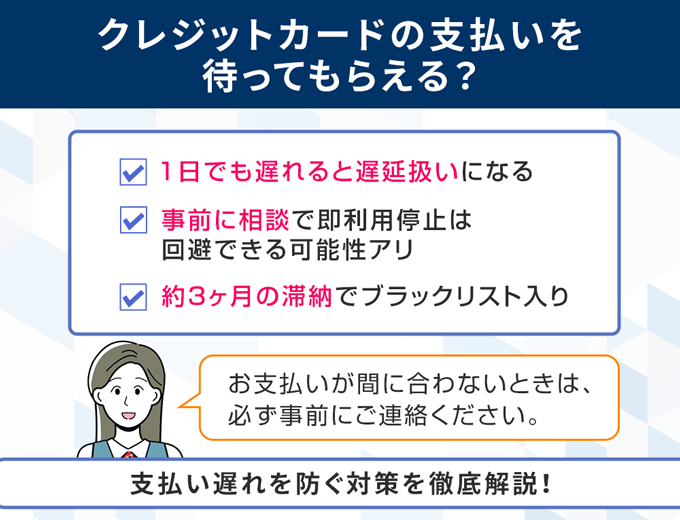

まず結論として、クレジットカードの支払を待ってもらうことは原則できません。

クレジットカード会社に相談して期日を遅らせてもらえる場合もありますが、期日を過ぎたこと自体は記録に残ってしまいます。

自分の信用情報にキズをつけないためには、間に合わないことがわかった時点で、滞納や遅延にならないよう対処しなければなりません。

本記事では期日までにクレジットカードの支払いができないときの対処法や、支払いがおくれたときにどのようなリスクがあるのかなどを解説します。

なお「クレジットカードの支払期日ギリギリでやばい!」という人は、以下のボタンから本記事の『カードローンの無利息期間を活用する』を参考にしてみてください。

クレジットカードの支払いを待ってもらうことは原則できない

前述のとおり、クレジットカードの支払いを待ってもらうことは、原則できないと考えておきましょう。

実際には、数日後に払える場合、クレジットカード会社に相談すれば別の期日を設定してもらえる場合もあります。

また、引き落としができなかった場合に、後日あらためて引き落としをするクレジットカード会社もあります。

しかし、こうした対応は必ずしも認められるわけではありませんし、後述しますが、たとえ数日遅れで支払ったとしても利用停止などのリスクを伴います。

という人も、気軽に待ってもらえるものではないということを認識しておきましょう。

クレジットカードの支払いができないときの対処法

クレジットカードの支払いが遅れそうとわかった段階で適切に対処すれば、支払いの遅延や滞納を避けることも可能です。

ここでは、優先順位に従って以下のとおり対処法を紹介します。

順番に見ていきましょう。

1. 分割払い・ボーナス払い・リボ払いに変更する

「支払いがやばい!」と思ったら、まずは急いで支払い方法の変更ができないか確認してみましょう。

一括払いだと支払えない請求額も、分割払い・ボーナス払い・リボ払いに変更すれば支払えるかもしれません。

支払方法の変更には、クレジットカード会社ごとに所定の期限があります。

以下に代表的なクレジットカードの変更期限を挙げるので、変更が間に合うか確認してみてください。

| カード名 | 支払い方法の変更期限 |

|---|---|

| 楽天カード | 支払い期日から2営業日前の前日まで(楽天銀行など) 支払い期日から3営業日前の前日まで(みずほ銀行、りそな銀行、横浜銀行など) 支払い期日から4営業日前の前日まで(三井住友銀行、三菱UFJ銀行、ゆうちょ銀行など) 支払い期日から5営業日前の前日まで(その他、信用金庫など) |

| イオンカード | 毎月19日の23時59分まで |

| エポスカード | 当月17日ごろまで ※引き落とし金融機関や月により異なる |

| JCBカード | 支払い期日の約1週間前の19時55分まで ※一部金融機関は約10日前まで |

| ライフカード | 支払い期日の約1週間前まで(口座振替の場合) 支払い期日の前日(振込の場合) ※支払い期日が3日の方は前月の末日まで |

| 三井住友カード | ご利用日~翌月7日まで |

| 三菱UFJカード | 支払い期日の約7日前まで ※支払い月によって異なる |

もし変更期限を過ぎていても、電話で問い合わせれば変更してもらえる場合もあるので、ダメ元で連絡してみましょう。

支払い方法を変更して期日までに支払いできれば、もちろん返済遅れにはなりません。

支払い方法の変更ができなかった場合は、次に解説するように不用品を売ってお金を作ることを検討してみましょう。

2. 不用品を売る

支払い方法の変更ができなかった場合、クレジットカードの支払いを遅らせないためには、なんとかお金を工面しなければなりません。

もっとも安全かつスピーディーにお金を用意する方法は、自分が持っている不用品を売ることです。

一概には言えませんが、一般的に以下のようなものはお金に変えやすいと言えるでしょう。

- 家電

- 電子機器(パソコン・スマホなど)

- 家具

- 食器

- 衣類

- 貴金属

- ブランド品

- 書籍

- 希少性のあるもの(限定商品・限定配布物・レトログッズなど)

- コレクション性のあるもの(トレーディングカード・ホビー商品など)

- 人気のある有名人やキャラクターのグッズ

家電などの量産品やノーブランド品ならハードオフ・トレジャーファクトリーなどの大型リサイクルショップ、専門性の高いものは特定ジャンルの専門買取店に持ち込むことをおすすめします。

また、近くに買取店がない地方の方は、出張買取や宅配買取(郵送での買取)に対応している店舗を利用するのもよいでしょう。

仮に高価なものが手元になかったとしても、複数の品物を持ち込むことでまとまったお金にできる場合もあるので、あきらめずに検討してみましょう。

ちなみに以下の記事では、不用品を売る以外にも急いでお金を作る方法を解説しているので、気になる方は参考にしてみてください。

3. 単発バイトで請求額分を稼ぐ

モノを売るのも難しい場合は、日雇いバイトで手っ取り早く稼ぐのも手段のひとつです。

タイミーのような最短即日で仕事を見つけられるアプリがあるので、最速なら数時間で1万円程度、数日あれば10万円以上稼ぐことも不可能ではありません。

タイミー公式サイトの画面

未経験OKな仕事も多く、うまくマッチングすれば即日お金を作れる場合もあるので、まずはアプリをダウンロードして仕事を探してみるとよいでしょう。

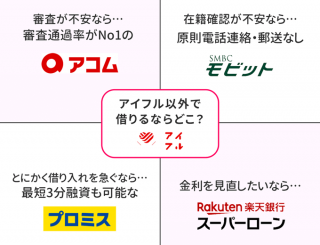

4. カードローンの無利息期間を活用する

どうしてもお金を作るのが難しい場合は、無利息期間がある大手消費者金融のカードローンを利用するのもおすすめです。

大手消費者金融には以下のようなメリットがあります。

- 最短即日でお金を借りられる

- 無利息期間中に完済すれば利息は一切かからない

大手消費者金融はいずれも、初回契約のときに一定期間利息がかからない【無利息期間】を設けています。

とくに「あと数日で給料が入って支払えるのに!」といった人は、無利息期間のあいだに全額返済すれば、一切利息を払わずにクレジットカードの支払いを乗り切れるのです。

たとえば「そこに愛はあるんか」のCMで知られるアイフルは、初回契約日の翌日から30日間の無利息期間があります。

申込みから最短18分でお金を借りられるので、「明日がクレカの支払日!」という人も選択肢として検討してみましょう。

| 限度額 | 金利 | 審査時間 | 融資時間 |

|---|---|---|---|

| 最大800万円※1 | 年3.0%~18.0% | 最短18分※2 | 最短18分※2 |

| 学生 | パート アルバイト |

職場に 電話なし |

郵送物なし |

- アイフル

がおすすめな方 - アイフル

が不向きな方

- 無利息サービスを活用したい方

- 最短18分でお金を借りたい方

- 誰にもバレずに借りたい方

※1 当社のご利用限度額が50万円超、または他社を含めた借り入れ金額が100万円超の場合は源泉徴収票など収入を証明するものが必要です。

※2 お申込み時間や審査によりご希望にそえない場合がございます。

なお、すでにアイフルを利用したことがある人も、ほかの大手消費者金融を利用すれば無利息期間を活用できます。

アイフル以外の消費者金融が気になる人は、アイフル以外におすすめのカードローンを紹介した以下の記事も参考にしてみてください。

支払いが遅れた場合のリスク

クレジットカードの支払いができない場合、以下のようなリスクが生じます。

- カードの利用を停止される

- 遅延損害金・手数料が発生する

- 督促状・催告書が届く

- 信用情報にキズがつく

- 最終的に財産を差し押さえられる

今後できるだけクレジットカードの支払いを遅らせてしまわないよう、支払いが遅れた場合のリスクをしっかり認識しておきましょう。

以下に1点ずつ詳しく解説します。

カードの利用を停止される

クレジットカードの請求額を期日までに払えなかった場合、最短で支払い期日の翌日から、クレジットカードの利用が停止されます。

未払いから利用停止までどのくらい猶予があるかは、各クレジットカード会社いずれも公表していません。

必ずしも支払期限の翌日からカードが止まるとは限りませんが、クレジットカードが即利用できなくなると考えておくべきでしょう。

遅延損害金が発生する

クレジットカードの支払いが遅れた場合、支払期限の翌日から支払いが完了するまでのあいだに遅延損害金が発生します。

例えば楽天カードの場合、遅延損害金は年率14.6%で発生します。

仮に10万円を1ヶ月(30日)間滞納した場合、遅延損害金は以下のとおりになります。

また、再度引き落とし日を設定した場合には、再振替手数料などがかかることもあります。

滞納期間が長くなるほど返済がより苦しくなるので、カードの支払いが遅れそうな場合はできるだけ早期に対応することが重要です。

クレジットカードが強制解約される

クレジットカードの未払いが長期化すると、クレジットカードの契約が強制的に解約されます。

強制解約された場合、単にカードが使えなくなるだけでなく、その会社や系列会社ではもうカードを作れなくなると考えてください。

強制解約になるまでの期間は公表されていませんが、目安として3ヶ月程度未払いが続くと解約になる可能性が高いと言えます。

クレジットカードやローンを利用した人の信用情報を記録している指定信用情報機関では、「返済日より61日以上または3ヶ月以上の支払遅延(延滞)があるものまたはあったもの」を信用情報に登録すると定めています。

つまり、クレジットカード会社は返済が概ね2~3ヶ月遅れた場合に、その情報を金融事故として信用情報機関に登録するということです。

このとき、金融事故を起こした利用者との契約も強制解約される可能性が高いと考えられます。

信用情報にキズがついてカードやローンの契約ができなくなる

クレジットカードを強制解約されたときに起こるのは、その会社のカードが使えなくなることだけではありません。

前述のとおり信用情報にキズがつくので、他の会社でもクレジットカードやローンの契約が難しくなります。

借入金の滞納などといった金融事故の記録が残ることを、俗に【ブラックリスト入り】といいます。

実際に各金融機関にブラックリストがあるわけではありませんが、信用情報機関に記録が残るので、どの金融機関も事故記録を確認できます。

信用情報機関に登録された事故記録は、未払金を完済しても、その後5年間は抹消されません。

株式会社 日本信用情報機構 | 「開示結果の見方」のよくある質問(JICCに登録されている信用情報は、どのくらいの期間登録されるのですか?)

完済後5年ものあいだ、あらゆる借入が難しくなるのは大きなリスクだと言えるでしょう。

督促状・催告書が届く

クレジットカードの未払いが一定期間続くと、督促状や催告書といった支払いを催促する書類が届きます。

どちらも支払いを求める書類ですが、督促状は比較的初期に、催告書は法的措置をとる直前などの最後通告として送られます。

「ただの手紙か」と軽く捉えてはいけません。

督促状や催告書が届いても請求額が支払われない場合、次に解説するように、財産の差押が執行される可能性があるからです。

財産を差し押さえられる

カード会社から催告書が届いても未払いを続けていると、最終的には財産の差押(さしおさえ)を執行される可能性があります。

差押とは、債権者(カード会社など)から申し立てを受けた裁判所が、債務者(支払いを滞納している人)が持つ財産を強制的に取り立て、金銭にかえて債権者に返す手続きです。

法律で禁止されたものでなければあらゆる財産が対象になりますが、一般的には銀行口座の預金や給与などが優先して対象になります。

もし給与の差押をされれば、職場に差押の通知が届くため、職場に借入の滞納を知られることにもなってしまいます。

また、預金や家財などが差し押さえられれば、家族に借入の滞納を知られるかもしれません。

最悪の事態を防ぐために、万が一支払いが難しくなった場合でも、カード会社からの連絡を無視することだけはしないようにしましょう。

支払いができないとき絶対にやってはいけないこと

クレジットカードの支払いが難しくなった場合、前述のリスクを避けるためにも、以下の対応だけは絶対にしてはいけません。

- カード会社に相談しない

- カード会社からの連絡を無視する

- 個人間融資や闇金(違法業者)から借りる

- クレジットカードのショッピング枠の現金化

ひとつずつ、リスクを確認していきましょう。

カード会社に相談しない

クレジットカードの支払いが難しいとき、カード会社に相談せず放置するのは絶対にNGです。

カード会社へ何も相談しないまま未払いが続けば、利用者としての信用が下がり、対応もどんどんきびしくなっていきます。

また、事前に相談すれば、支払方法の変更や新しい期日の設定など、負担を減らす方法を提案してもらえるかもしれません。

支払いが難しそうとわかった時点で、まずはカード会社に相談するのが最優先だと覚えておきましょう。

カード会社からの連絡を無視する

支払いが遅れた場合、カード会社からの連絡を絶対に無視してはいけません。

支払期日に引き落としができなかった場合、カード会社から、数日以内に電話やショートメッセージ、メールなどで連絡があるはずです。

また、未払いのまま期間が経過すれば、前述のとおり督促状や催告書が届きます。

カード会社からの連絡を無視し続ければ、カードの利用停止や強制解約などのきびしい措置を最短でとられることになるでしょう。

個人間融資や闇金(違法業者)の利用

クレジットカードの支払いのために、正規の貸金業者以外の業者からお金を借りることは、絶対にしてはいけません。

SNS上で「お金貸します」と投稿しているアカウントや、「審査なし」「ブラックでもOK」などとうたう業者は、すべて違法業者です。

以下のとおり、近年、いわゆる【闇金】の手口としても社会問題になっています。

近年広がりを見せているヤミ金の様々な形態の取引である「#個人間融資」「後払い(ツケ払い)現金化」「先払い買取現金化」などといった手法には十分注意が必要です。安易に利用すると、法外な高金利での貸付けやしつこい取り立てなどの被害に遭う危険があります。

クレジットカードの支払いを立て替えるなら、『4. カードローンの無利息期間を活用する』で紹介した大手消費者金融など、正規の貸金業者を利用しましょう。

クレジットカードのショッピング枠の現金化

クレジットカードで購入した商品を売却する、いわゆる【クレジットカードの現金化】も非常にリスクの高い行為です。

クレジットカードの支払いのために現金化をしても、翌月のクレジットカードの利用額が増えるだけなので全く意味がありません。

また、そもそもクレジットカードの現金化はカード会社の規約違反に当たるため、判明すれば強制解約やブラックリスト入りなどのリスクがあります。

根本的な解決ならないばかりか、大きな不利益を被ることになるので、絶対に避けましょう。

では最後に、今後クレジットカードの支払い遅れをなくす方法を紹介します。

今後の支払い遅れをなくす方法

クレジットカードの支払い遅れがリスキーなのは、先に解説をしたとおり。

もう同じことは繰り返したくないですよね。

ここでは最後に、クレジットカードの支払い遅れを今後防止するために、簡単にできる対策を3つ紹介します。

- 利用状況をいつでも確認できるようにする

- 支出を見直す

- 利用限度額を減額(減枠)する

スマホアプリで利用状況をいつでも確認できるようにする

定期的にクレジットカードの利用状況を確認する習慣がつけば、カードの使いすぎを防止できます。

そのためには、利用状況をいつでも確認できるような環境・仕組みづくりがおすすめです。

たとえばみなさんは、自分が利用しているクレジットカードのアプリをスマホにダウンロードしていますか?

WEBブラウザで確認している方は、ぜひクレジットカードのアプリをダウンロードして、プッシュ通知をオンにしてみましょう。

クレジットカードで支払いが行われるたびに、スマートフォンに通知が届くようになります。

カード会社によっては、利用金額が一定を超えるとお知らせしてくれる機能があるアプリもあります。

また、【マネーフォワード】のような家計簿アプリを利用するのもおすすめです。

マネーフォワードに自分のクレジットカードを登録すれば、預金口座などの記録とあわせて支出を管理できるので、家計全体を簡単にチェックできますよ。

スマホアプリをフル活用して、定期的に利用状況をチェックする習慣をつけましょう。

支出を見直す

クレジットカードの利用明細を確認する習慣が着いたら、自分が何にいくら使っているかがわかってきます。

毎月の支払いがきびしいと感じる人は、この機会にクレジットカードの支払明細を確認してみましょう。

不要なサブスクリプションサービスを解約したり、毎月の外食の頻度を1回だけ減らしてみたり、それだけでも支払い額を数千円は節約できるはずです。

利用限度額を減額(減枠)する

自分の意志で使い過ぎを防ぐ自信がない人は、クレジットカードの利用限度額を減額(減枠)して、そもそもクレジットカードを必要以上に使えない状況を作りましょう。

たとえば楽天カードなら、最低10万円まで、利用枠の減枠が可能です。

一度限度額を引き下げても、後で必要になった場合は増枠審査に申し込めば、再度利用枠を増やすこともできます。

使い過ぎを徹底的に防ぐなら、利用限度額の減額(減枠)が最も確実な方法です。

【まとめ】クレジットカードは待ってもらえないが対処は可能

残念ながらカード会社に相談しても、原則としてクレジットカードの支払い遅れ自体を回避することはできません。

ただし、支払い方法の変更など正式に可能な方法を提案してもらえる可能性もあるので、相談自体はまっさきにするべきです。

また、本記事の『クレジットカードの支払いができないときの対処法』で紹介した以下の方法なら、支払い遅れを回避できるかもしれません。

クレジットカードの支払いを待ってもらうよりも、支払い遅れそのものを防ぐような対策を優先しましょう。