【2024最新】お金を借りるアプリ44選!簡単こっそり即日少額融資を受ける方法

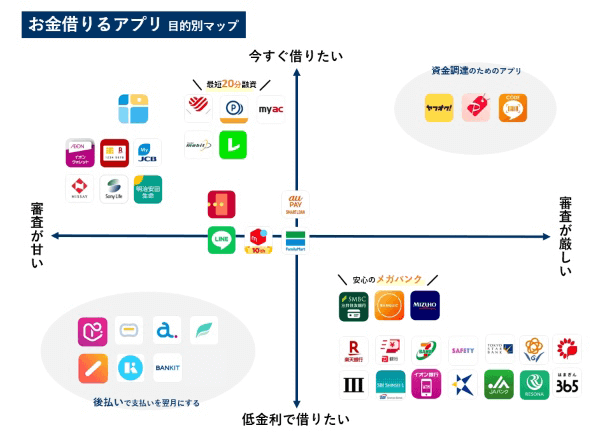

なんでもスマホで完結する今の時代、少しだけお金を借りるのも、スマホで簡単に済ませられたらいいですよね。

スマホアプリを利用すれば、手軽でスピーディーに、しかも周りにバレずにお金を借りられます。

なかには与信審査なしでお金を借りられる方法も。

本記事では最新の情報を元に、おすすめのアプリ44選を紹介します。

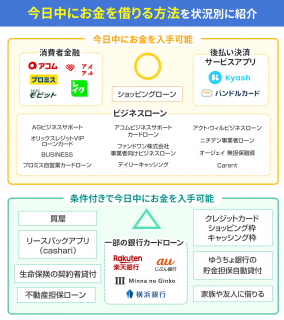

以下の表から、自分の目的に合った項目を選んで、最適なサービスを見つけましょう!

| 目的 | おすすめの借入方法 | |

|---|---|---|

| 与信審査なしでお金を借りたい | ||

| 即日融資を受けたい | ||

| 利息を抑えて借りたい | 短期間(1ヶ月程度)の借り入れ | 消費者金融 |

| 長期間(数ヶ月・数年) | ||

| 少額の買い物 | 分割手数料が無料の後払い決済サービスアプリ(Paidy) | |

| 周りにバレずにお金を借りたい | ||

| 簡単・便利にお金を借りたい | ||

| 借りる以外で資金調達できるアプリを知りたい | ||

キャッシュレス決済と連動したアプリ

そんな方にはLINEやau PAY、メルカリなど、既存のキャッシュレス決済サービスに借入金をチャージして利用できるサービスがおすすめです。

キャッシュレス決済と連動したアプリには以下のメリットがあります。

- もともと利用しているアプリやアカウントで借り入れできる

- 借入・返済をアプリ内で完結できる

- 24時間365日いつでも申し込みできる。

- 最短即日で借り入れできるものが多い

- 既存サービスと連動した便利な機能や特典を使える場合もある

以下の表は主なサービスの内容をまとめたものです。

※1 最短即日審査は17:00までのお申込みに限ります。なお、お申込み状況等により、翌営業日以降の審査となる場合がございます。

※2 チャージした残高をセブン銀行ATMで引き出すことは可能。

※3 チャージした残高を、指定口座へ振込申請し、現金として引き出すことは可能。

とくにLINEポケットマネーやメルペイスマートは、すでに利用しているという人も多いのではないでしょうか。

使い慣れたアプリやアカウントでそのままお金を借りられるのが、キャッシュレス決済に連動したサービスの魅力です。

それではひとつずつ、サービスの特徴を見ていきましょう。

dスマホローンはドコモのサービス利用者におトク

dスマホローンは携帯キャリアのドコモが提供しているローンサービスで、dアカウントさえあればドコモ以外のキャリアからも利用できます。

dスマホローンの画面

dスマホローンの基本スペックと特徴は以下のとおり。

| 融資スピード | アプリで返済 | アプリで書類提出 | スマホATM取引 |

|---|---|---|---|

| 最短即日※1 | 可能 | 可能 | 不可※2 |

| 指定口座への借入金振込 | 借入限度額 | 最低借入額 | 金利 |

| 可能 | 1万円~300万円 | 1,000円 | 年3.9%~年17.9% |

※1 最短即日審査は17:00までのお申込みに限ります。なお、お申込み状況等により、翌営業日以降の審査となる場合がございます。

※2 チャージした残高をセブン銀行ATMで引き出すことは可能。

- ドコモサービスの利用状況に応じて優遇金利が適用される

- 借りるお金をd払い残高に直接チャージできる

- セブン銀行ATMでd払い残高にチャージしたお金が引き出せる

- 最低1,000円から借り入れできる

dスマホローンは以下のとおり、ドコモのサービス(ドコモ回線・dカード・d払い)を利用している人に、金利の優遇を行っています。

| 優遇条件 | 優遇金利 |

|---|---|

| dカード契約者 |

|

| ドコモの回線契約者 | 年1.0%引下げ |

| d払い利用者※ | 年0.5%引下げ |

※優遇金利は毎月月末の情報に基づき判定し、翌月1日より適用される

※判定日の前月にd払い残高からのお支払いをした場合に金利を優遇

※優遇金適用条件は公式サイトからご確認ください。

dスマホローンは直接ATMで借り入れできませんが、d払い残高に借入金をチャージし、セブン銀行ATMでチャージ残高から現金を引き出すことは可能です。

すでにドコモのサービスを複数利用している人にとっては、非常に便利なサービスと言えるでしょう。

| 限度額 | 金利 | 審査時間 | 融資時間 |

|---|---|---|---|

| 最大300万円 | 優遇適用後金利:年0.9%~年17.9% 基準金利:年3.9%~年17.9% |

最短即日※1 | 最短即日※2 |

| 学生 | パート アルバイト |

職場に 電話なし※3 |

郵送物なし |

※2 システムメンテナンス時間を除く。振込実施タイミングはご利用の金融機関により異なります。

※3 在籍のご確認のためお申込み時にご申告いただいた勤務先へお電話させて頂く場合がございます。

以下の記事では、dスマホローンの審査について詳しく解説しています。

au Pay スマートローンはセブン銀行ATMで直接引き出しできる

同じく携帯キャリアが提供する融資サービスで、auから提供されているのが、au PAY スマートローンです。

au IDを作成すれば申し込みできるので、au以外のキャリアを契約している人でも問題ありません。

auPAYスマートローンの画面

au PAY スマートローンの基本スペックと特徴は以下のとおり。

| 融資スピード | アプリで返済 | アプリで書類提出 | スマホATM取引 |

|---|---|---|---|

| 最短即日 | 可能 | 可能 | セブン銀行ATMのみ |

| 指定口座への借入金振込 | 借入限度額 | 最低借入額 | 金利 |

| 可能 | 1万円~100万円 | 1万円 | 年2.9%~年18.0% |

- 借り入れたお金はau PAY残高にチャージできる

- au PAYで買い物をするとPontaポイントが貯まる

- セブン銀行ATMで直接現金を借りることもできる

借りたお金をau PAY残高にチャージし、au PAYで支払いをすることで、Pontaポイントが200円ごとに1ポイント貯まります。

日頃からPontaポイントを貯めている人や、au PAYで支払いをしている人には、便利でおトクなサービスですね。

またdスマホローンと異なり、セブン銀行ATMで直接現金を借りられるのもポイントです。

LINEポケットマネーはLINEアプリでそのまま借りられる

おそらくもっとも多くのみなさんが使用しているアプリは、LINEアプリではないでしょうか。

そんなLINEアプリですべての手続を完結できるのが、LINEポケットマネーです。

LINEポケットマネーの画面

LINEポケットマネーの基本スペックと特徴は以下のとおりです。

| 融資スピード | アプリで返済 | アプリで書類提出 | スマホATM取引 |

|---|---|---|---|

| 1週間程度 | 可能 | 可能 | 不可※ |

| 指定口座への借入金振込 | 借入限度額 | 最低借入額 | 金利 |

| 可能 | 3万円~300万円 | 1万円 | 年3.0%~年18.0% |

※ チャージした残高をセブン銀行ATMで引き出すことは可能。

- 多くの人が利用するLINEアプリで借りられる(LINE Pay残高にチャージ)

- セブン銀行ATMでLINE Pay残高にチャージしたお金を引き出せる

- LINE Payへのチャージは1円からできる(セブン銀行ATMでの引き出しは1,000円から)

日頃からLINEアプリを使っているなら、新しくアプリをインストールする必要がないので、かなりハードルが下がりますよね。

またLINE Pay残高へ借入金をチャージする場合、1円から借り入れできるので、もっとも柔軟に少額の借り入れができるサービスでもあります。

チャージしたお金はセブン銀行ATMで1,000円から引き出しできるので、LINE Payと現金を細かく使い分けるのもよいでしょう。

なおLINEポケットマネーの審査には、1週間以上かかる場合があります。

LINEポケットマネーを実際に利用するまでどれくらいかかりますか?

お申込みの混雑状況や、ご提出された各種書類の審査状況によって異なります。

現在、ご本人確認のお手続き、およびLINEポケットマネーの審査が非常に混み合っており、審査結果のご連絡まで1週間以上のお時間をいただく場合があります。

以下の記事では、LINEポケットマネーの審査について詳しく解説しています。

またLINE Payは2025年4月30日までにサービスを順次終了し、残高をPayPayに移行することが発表されていますので、注意してください。

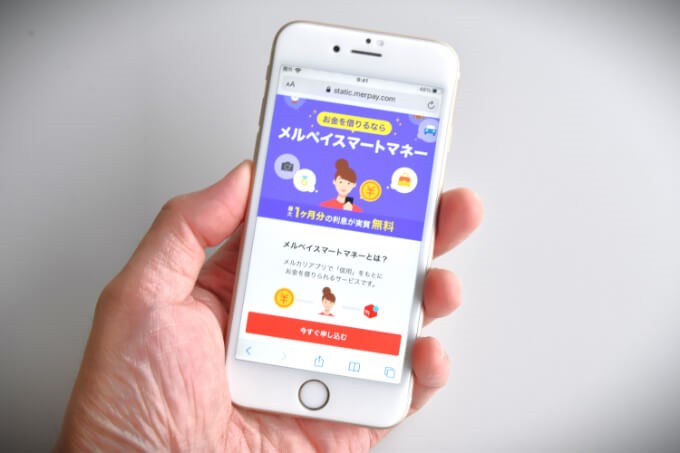

メルペイスマートマネーはメルカリ利用者におすすめ

メルペイスマートマネーは、フリマアプリのメルカリでお金を借りられるサービスです。

メルペイはiD決済やメルペイコード決済に対応したお店と、一部のネットショップにおいて利用できる決済方法で、メルカリの売上金を入れておくこともできます。

メルペイスマートマネーの画面

メルペイスマートマネーの基本スペックと特徴は以下のとおり。手軽でスピーディーにお金を借りる

| 融資スピード | アプリで返済 | アプリで書類提出 | スマホATM取引 |

|---|---|---|---|

| 最短即日 | 可能 | 可能 | 不可※ |

| 指定口座への借入金振込 | 借入限度額 | 最低借入額 | 金利 |

| 不可※ | 5,000円~50万円 | 1,000円 | 年3.0%~年15.0% |

※ チャージした残高を指定口座へ振込申請し、現金として引き出すことは可能。

- スマホ特化型サービスのなかでは比較的金利が有利

- メルカリの売上やポイントを返済に充てられる

- メルカリでの販売実績などに応じて金利が優遇される場合もある

- 初回借入月の利息分ポイント還元プログラムがある

- 最低1,000円から借り入れできる

メルペイスマートマネーは以下のとおり、ここまで紹介した他のサービスと比較して金利が有利で、返済の負担を抑えられます。

| サービス名 | 金利 |

|---|---|

| dスマホローン | 年3.9%~年17.9% |

| au PAY スマートローン | 年2.9%~年18.0% |

| LINEポケットマネー | 年3.0%~年18.0% |

| メルペイスマートマネー | 年3.0%〜年15.0% |

またメルカリの売上額やポイントを返済に充てられたり、メルカリでの売上実績に応じて金利が優遇される場合もあるなど、メルカリ利用者にとってうれしいサービスになっています。

どうしても返済に困ったときは手持ちの品物をメルカリで売り、売上金を返済に充てる、といった使い方も考えられますね。

初回借入月にかかる利息分のポイントを還元するプログラムも行っている(2024年6月25日時点)ので、継続的にメルカリで売買をする人は利用を検討してみてください。

ファミペイローンはファミリーマートをよく利用する人に便利

ファミペイローンは、ファミリーマートが提供するファミペイアプリから借り入れできるサービスです。

借入金はファミペイの残高にチャージするか、銀行口座に入金してもらうことで受け取ります。

ファミペイローンの画面

ファミペイローンの基本スペックと特徴は以下のとおりです。

| 融資スピード | アプリで返済 | アプリで書類提出 | スマホATM取引 |

|---|---|---|---|

| 最短即日 | 可能 | 可能 | 不可※ |

| 指定口座への借入金振込 | 借入限度額 | 最低借入額 | 金利 |

| 可能 | 1万円~300万円 | 1,000円 | 年0.8%~年18.0% |

- 借入金をファミペイ残高にチャージできる

- ファミリーマートの店頭でも返済ができる

- 余裕があるときはアプリから1円単位で追加の返済ができる

- 最低1,000円から借り入れできる

ファミペイはもともとファミリーマートでの支払やクーポン利用の機能を持ったアプリ。

すでにファミペイを利用している人であれば、そのまま借り入れができます。

ファミリーマートの店頭で買い物のついでに返済もできるので、普段からファミリーマートを利用することが多い人に向いていると言えるでしょう。

以下の記事では、ファミペイローンの審査について詳しく解説しています。

キャッシュレス決済と連動したアプリの注意点

キャッシュレス決済と連動したアプリを利用する際に注意が必要なのは、銀行や消費者金融などと同様に、申込時に与信審査が行われるという点です。

返済能力や信用情報によっては審査に落ちることもありえます。

また職場に対して在籍確認の電話を行う場合もあるので、周りに借り入れを知られたくない人には不向きと言えるでしょう。

後払い決済サービスアプリ

そんな人には、手元に現金がなくても後払いでアプリへの残高チャージや買い物ができる、後払い決済サービスアプリがおすすめ。

こうしたサービスは多くが現金での引き出しはできず、限度額5万円ほどと少額利用を前提としているいっぽう、以下のようなメリットがあります。

- 手続が簡単にアプリ上で完結する

- 利用前に信用情報機関への照会を行わないものが多い

(利用するごとに利用実績などから短時間の審査をするものが多い) - 一部を除いて申込後すぐに後払いが利用できる

- 審査の際に在籍確認がないので周りにバレにくい

- 信用情報機関とは?

- 金融機関が利用者の返済能力調査を行えるよう、利用者の信用情報の収集と提供を行う機関。主に株式会社日本信用情報機構(JICC)・株式会社シー・アイ・シー(CIC)・全国銀行個人信用情報センター(KSC)の3社があり、3社の間でも信用情報が共有されています。

信用情報機関に加盟していない会社のサービスが多く、非加盟の場合は信用情報による審査がありません。(登録情報や利用実績にもとづく審査はあり)

クレジットカードを持っていない、学生や収入の少ない人でも申し込みやすいのが魅力ですね。

ここでは以下の2種類に分けて、具体的なアプリをご紹介します

プリペイド式ならVisa加盟店で自由に使える

後払い決済サービスのうち、アプリに残高をチャージして使用するプリペイド式のものは、主にVisaに加盟しているオンラインショップや実店舗で利用できます。

以下の表は、主なプリペイド式の後払いサービスを比較したもの。

| アプリ名 (後払いサービス名) |

アプリアイコン | 融資スピード | 後払い残高の現金引出 | 返済方法 | 分割払い | 限度額 | 利用手数料 | 審査 | 指定信用情報機関への加盟状況 | 実店舗での利用 | ダウンロード |

|---|---|---|---|---|---|---|---|---|---|---|---|

| バンドルカード(ポチッとチャージ) | 即日可能 | 不可 |

|

不可 | 3,000円~5万円 | 510円~1,830円 | チャージ時に都度審査 | 非加盟 | リアルカードのみ可能 | ||

| Kyash(イマすぐ入金) | 即日可能 | 不可 |

|

不可 | 3,000円~5万円 | 500円~1,800円 | チャージ時に都度審査 | 非加盟 | リアルカード・Apple Pay・Googleウォレットで支払い可能 | ||

| B/43(あとばらいチャージ) |  |

カード発行まで7~9日程度 カード到着まで利用不可 |

不可 |

|

不可 | 3,000円~5万円 | 500円~1,800円 | チャージ時に都度審査 | 非加盟 | リアルカードのみ可能 | |

| BANKIT(おたすけチャージ、おたすけチャージ+) | 本人確認に最短3営業日 申込時の審査は最短即日 |

おたすけチャージ+のキャッシング機能のみセブン銀行ATMで引き出し可能 | 口座引落 | おたすけチャージ+のショッピング機能のみ可能 | 3,000円~50万円※1 |

|

後払いの利用申込時に審査※2 | CICに加盟 | リアルカード・Apple Pay・Googleウォレットで支払い可能※3 | ||

| ultra Pay(ミライバライ) | 即日可能 | 不可 | コンビニ払い | 不可 | 3,000円~5万円 | 500円~1,800円 | チャージ時に都度審査 | 非加盟 | リアルカード(そとなカード、そとなカード+)のみ可能 |

※1 利用する機能および審査結果により異なります。

※2 それまでのBANKIT利用実績を考慮して審査するため、利用実績がない人は後払い不可

※3 リアルカードの新規発行は2024年3月28日で終了

ここでは、とくに特徴のあるアプリ4つをご紹介します。

バンドルカードならインストール後にすぐ後払いできる

とにかく手軽ですぐに後払いをはじめられるのが、バンドルカードです。

バンドルカード公式サイトの画面

バンドルカードの基本スペックとメリット・デメリットは以下のとおり。

| 融資スピード | 返済方法 | 分割払い | 限度額 |

|---|---|---|---|

| 即日可能 |

|

不可 | 3,000円~5万円 |

| 利用手数料 | 審査 | 指定信用情報機関への加盟状況 | 実店舗での利用 |

| 510円~1,830円 | チャージ時に都度審査 | 非加盟 | リアルカードのみ可能 |

- 事前の審査がないのですぐに利用開始できる

- アプリの操作がシンプルで簡単

- 信用情報を参照しないので学生などでも申し込みやすい

- 年齢制限がない

- 返済方法が多様

- 現金での引き出しはできない

- 後払いでチャージするたびに審査がある

- 実店舗ではリアルカードしか利用できない

バンドルカードは誰でも作れるVisaブランドのプリペイドカードで、必要額をチャージしてVisa加盟店で利用する仕組みです。

チャージの際に入金方法としてポチッとチャージを選択することで、チャージ金額(3,000円~5万円)と手数料を翌月末払いにできます。

バンドルカードの特徴は、手続やアプリ操作が簡単で、学生や収入の少ない人でも利用しやすいという点。

後払いを利用するたびに1~2分の審査があるものの、信用情報機関に加盟していないため、それまでの利用実績などに基づき審査されます。

いっぽう現金の引き出しやアプリでの実店舗利用はできないので、注意してください。

バンドルカードの審査については、以下の記事で詳しく解説しています。

Kyashはアプリでも実店舗利用できる

Kyashもスピーディーで手軽に後払いをはじめられるサービスです。

Kyash公式サイトの画面

Kyash(イマすぐ入金)の基本スペックとメリット・デメリットは以下のとおり

| 融資スピード | 返済方法 | 分割払い | 限度額 |

|---|---|---|---|

| 即日可能 |

|

不可 | 3,000円~5万円 |

| 利用手数料 | 審査 | 指定信用情報機関への加盟状況 | 実店舗での利用 |

| 500円~1,800円 | チャージ時に都度審査 | 非加盟 | リアルカード・Apple Pay・Googleウォレットで支払い可能 |

- 事前の審査がないのですぐに利用開始できる

- アプリの操作がシンプルで簡単

- 信用情報を参照しないので学生などでも申し込みやすい

- 年齢制限がない

- 実店舗でもアプリから支払いできる

- 現金での引き出しはできない

- 後払いでチャージするたびに審査がある

Kyashは会員登録だけでVisaプリペイドカードが発行でき、アプリ内で支出の把握もできるサービスです。

イマすぐ入金を利用すれば、入金額(3,000円~5万)と手数料の支払を翌月末まで遅らせられます。

バンドルカード同様、手続が簡単、学生や収入の少ない人でも利用しやすいといったメリットがあるいっぽう、さらに実店舗でもアプリで支払いできるのが特徴。

具体的にはApple Pay・Googleウォレットにクレジットカードとして登録することで、QUICPay+に対応した店舗で利用できます。

なお一見すると返済方法は限られていますが、チャージ残高からの引き落としはできるので、銀行口座・ペイジー・コンビニATMからチャージしておけばOK。

※クレジットカードからチャージした残高は返済に充てられません。

B/43は家計簿管理で借りすぎを防げる

後払い決済の使いすぎが心配な方には、家計簿アプリと一体になっているB/43(ビーヨンサン)がおすすめ。

B43公式サイトの画面

B/43の基本スペックとメリット・デメリットは以下のとおりです。

| 融資スピード | 返済方法 | 分割払い | 限度額 |

|---|---|---|---|

| カード発行まで7~9日程度 カード到着まで利用不可 |

|

不可 | 3,000円~5万円 |

| 利用手数料 | 審査 | 指定信用情報機関への加盟状況 | 実店舗での利用 |

| 500円~1,800円 | チャージ時に都度審査 | 非加盟 | リアルカードのみ可能 |

- 利用額が自動で家計簿に集計される

- 信用情報を参照しないので学生などでも申し込みやすい

- 年齢制限がない

- 返済方法が多様

- カードが到着するまで利用できない

- 現金での引き出しはできない

- 後払いでチャージするたびに審査がある

B/43では支払うたびに支払履歴と家計簿が自動で作成され、支出ペースを表すグラフも表示されるなど、ひと目で支出状況を確認できるのが特徴です。

支出が多すぎる場合は月曜日に通知されるので、借りすぎが心配な方も安心ですね。

B/43の難点は、カードの発行に1週間前後かかるうえ、カードが届くまで利用できないこと。

すぐに使いたいという方は、先に紹介したバンドルカードやKyashを選ぶとよいでしょう。

B/43のあとばらいチャージについては、以下の記事で詳しく解説しています。

BANKITは現金引き出しや分割払いができる

あくまで現金が必要という方は、新生銀行グループのアプラスが提供するアプリ型プリペイドカード・BANKITを検討してください。

BANKIT公式サイトの画面

BANKITの基本スペックとメリット・デメリットは以下のとおり

| 融資スピード | 返済方法 | 分割払い | 限度額 |

|---|---|---|---|

|

口座引落 | おたすけチャージ+のショッピング機能のみ可能 | 3,000円~50万円※1 |

| 利用手数料 | 審査 | 指定信用情報機関への加盟状況 | 実店舗での利用 |

|

後払いの利用申込時に審査※2 | CICに加盟 | リアルカード・Apple Pay・Googleウォレットで支払い可能※3 |

※1 利用する機能および審査結果により異なります。

※2 それまでのBANKIT利用実績を考慮して審査するため、利用実績がない人は後払い不可

※3 リアルカードの新規発行は2024年3月28日で終了

- セブン銀行ATMで現金を引き出せる(キャッシングのみ)

- 後払い分の分割払いができる(ショッピングのみ)

- 最初の審査に通過すれば後払い利用時には審査がない

- 実店舗でもアプリから支払いできる

- 本人確認に最短3営業日ほどかかる

- 審査の際に信用情報を参照する可能性がある

- 後払い機能を利用するにはBANKITの利用実績が必要

- 後払い利用は18歳以上のみ

- 返済方法が口座引落のみ

BANKITには後払いの機能としておたすけチャージとおたすけチャージ+(プラス)の2つがあり、それぞれの内容は以下のとおりとなっています。

| 後払いサービス名 | 入会時の利用可能枠※ | VISA決済など買い物での利用 | セブン銀行ATMでの現金引き出し | 分割払い |

|---|---|---|---|---|

| おたすけチャージ | 3,000円 | 可能 | 不可 | 不可 |

| おたすけチャージ+(キャッシング) | 10万円 | 可能 | 可能 | 不可 |

| おたすけチャージ+(ショッピング) | 50万円 | 可能 | 不可 | 可能 |

※入会時の利用可能枠は審査結果により異なる場合があります。

おたすけチャージ+はクレジットカードのように2つの枠があり、キャッシングならセブン銀行ATMでの現金引き出しが、ショッピング枠なら分割払いでの返済が可能です。

またKyashと同様、Apple Pay・Googleウォレットにクレジットカードとして登録することで、実店舗でアプリから支払いできるのも特徴。

いっぽうで登録時の本人確認に最短3営業日程度かかり、後払い申込時の審査で信用情報を参照される可能性があるなど、他サービスに比べてハードルが高いと言えます。

また後払い申込時の審査では、それまでのBANKIT利用実績が考慮されるため、まったく実績のない人は後払い機能を使えないのが難点ですね。

クレジット式は必要なとき必要な金額だけ使える

後払い決済サービスアプリには、クレジットカードと同じように、買い物のときに利用して代金を後払いにするものもあります。

買い物の代金を後払いにするタイプは、必要なときに必要な金額だけを後払いにするので、プリペイド式に比べて使いすぎを防ぎやすいと言えるでしょう。

ここでは以下の2つのサービスをご紹介します。

| アプリ名 | アプリアイコン | 融資スピード | 返済方法 | 分割払い | 限度額 | 利用手数料 | 審査 | 指定信用情報機関への加盟状況 | 実店舗での利用 | 登録・ダウンロード |

|---|---|---|---|---|---|---|---|---|---|---|

| Paidy | 即日可能 |

|

利用額に応じて3回・6回・12回払い可能※1 | 利用の都度変動 | 356円※2 | ペイディ:利用時に都度審査 ペイディプラス:利用申込時に審査 |

CICに加盟 | リアルカードのみ可能 | ||

| atone | 即日可能 |

|

不可 | 5万円 | 209円 | 利用時に都度審査 | CICに加盟 | 条件を満たせばコード決済可能 |

※1 銀行振込・口座振替での返済を選択した場合のみ

※2 コンビニ払いの場合のみ。口座振替は無料。銀行振込は金融機関ごとの振込手数料のみ。

Paidyなら3回・6回・12回後払いが手数料無料

PaidyはAmazonやQpp10のほか、Visaマークのあるネットショップなどで利用できる後払いアプリです。

paidy公式サイトの画面

アプリでの決済はネットショップのみですが、リアルカードを発行すれば多くのVisaに加盟している実店舗でも利用できます。

Paidyの基本スペックとメリット・デメリットは以下のとおりです。

| 融資スピード | 返済方法 | 分割払い | 限度額 |

|---|---|---|---|

| 即日可能 |

|

利用額に応じて3回・6回・12回払い可能※銀行振込・口座振替を選択したときのみ | 利用の都度変動 |

| 利用手数料 | 審査 | 指定信用情報機関への加盟状況 | 実店舗での利用 |

| 356円※コンビニ払いのみ |

|

CICに加盟 | リアルカードのみ可能 |

- 支払方法が銀行振込・口座振替の場合は手数料無料

※銀行振込の場合、各金融機関の振込手数料は別途かかります。 - 分割手数料無料で3回・6回・12回後払いが利用可能

※支払い方法は銀行振込・口座振替のみ。 - ペイディプラスなら申込時の審査に通れば以降の審査はない

- ペイディ(本人確認を行わない)の場合は利用するたびに審査が行われる

- 18歳以上でなければ申し込めない

- 信用情報を参照している可能性がある

Paidy最大の魅力は、支払方法を銀行振込か口座振替にすれば、Paidyの手数料がまったくかからないことです。

いっぽうでPaidyは、事前に本人確認を行うかどうかによって、以下のとおり2つのサービスに分かれています。

| サービス名 | 審査 | 分割払い | 利用限度額 | 予算額の設定 |

|---|---|---|---|---|

| ペイディ |

|

原則一括 | 利用の都度変動 | 不可 |

| ペイディプラス |

|

購入金額によって3回・6回・12回の分割手数料が無料 | 利用の都度変動※ペイディより高い | 可能 |

ペイディプラスであれば、銀行振込・口座振替の場合に限り、以下のとおり利用金額に応じて無料で分割払いできるのも魅力ですね。

| 分割回数 | 利用条件 |

|---|---|

| 3回後払い | 1回の買い物につきAmazonは3円以上、その他店舗は3,000円以上 |

| 6回後払い | 1回の買い物につきAmazonは6円以上、その他店舗は6,000円以上 |

| 12回後払い | 1回の買い物につき12,000円以上 |

Paidyの難点は、審査の際に利用者の信用情報を参照している可能性があることです。

ペイディの場合は本人確認をしていないので、信用情報を参照していない可能性もあるものの、審査基準が公表されていないので確実なことはわかりません。

運営している株式会社Paidyが信用情報機関に加盟しており、信用情報に基づき厳しい審査を行う可能性もあります。

Paidyの審査に通過できない場合は、他の後払い決済サービスアプリや後述する消費者金融の利用なども検討してみましょう。

なおPaidyのサービス内容や審査については、下記の記事で詳しく解説しています。

atoneは後払い決済でもポイントが貯まる

atoneは対象の通販サイトで後払い決済が利用できるアプリ特化のサービスで、リアルカードの発行がありません。

atone公式サイトの画面

atoneの基本スペックとメリット・デメリットは以下のとおりです。

| 融資スピード | 返済方法 | 分割払い | 限度額 |

|---|---|---|---|

| 即日可能 |

|

不可 | 5万円 |

| 利用手数料 | 審査 | 指定信用情報機関への加盟状況 | 実店舗での利用 |

| 209円 | 利用時に都度審査 | CICに加盟 | 条件を満たせばコード決済可能 |

- 利用額200円ごとに1ポイントが貯まる

- 条件を満たせば対象の実店舗でコード決済が利用できる

- 初回利用時に会員登録が必要

- 加盟店でしか利用できない

- 利用するたびに審査が行われる

- 信用情報を参照している可能性がある

- 18歳未満は親権者の同意が必要

atoneは利用額200円ごとに1ポイントが貯まり、次回決済時に1ポイント=1円で割引ができるので、後払い決済をおトクに利用したい人におすすめですね。

※本人確認が不要なつど後払いではポイントが貯まりません。

また本人確認が完了し、一定期間支払いを延滞せずに利用し続けると、加盟している実店舗でもコード決済で支払いができるようになります。

いっぽうatoneの欠点は、利用できるのが加盟店に限られること。

加盟店は非常に多岐にわたるものの、それでもVisa加盟店であれば利用できるPaidyに比べると、利用可能な範囲は劣ると言わざるを得ないでしょう。

また運営会社の株式会社ネットプロテクションズが信用情報機関に加盟しているので、信用情報にもとづく厳しい審査を行っている可能性もあります。

atoneの審査に通過できない場合は、他の後払い決済サービスアプリや後述する消費者金融の利用なども検討してみましょう。

【裏技】リアルカードを持たずに実店舗で後払いする方法

一部のサービスを除く後払い決済サービスは、リアルカードを持ち歩かなければ、実店舗では利用できません。

しかし、後払い決済サービスをクレジットカードとしてPayPayに登録する、という裏技があります。

後払い決済サービスアプリの多くは仮想のVisaカードなので、PayPayのクレジットカード払いに登録するとPayPayでコード決済できるようになるんですね。

現金やカードは最小限しか持ち歩かない、という人はぜひお試しください。

ただしPayPayは、2025年1月に他社クレジットカードの決済を停止すると発表しているので、期間限定の裏技であることにご注意ください。

後払い決済サービスアプリの注意点

後払い決済サービスは難しい手続を踏まず便利に使えるいっぽう、注意すべきこともあります。

まず利用のたびにかかる手数料が高額という点です。

以下は一例として、バンドルカードの手数料と、消費者金融のアイフルの利息を比較したものです。

| サービス名 | 1万円利用時の1ヶ月の負担 | 2万円利用時の1ヶ月の負担 | 3万円利用時の1ヶ月の負担 | 4万円利用時の1ヶ月の負担 | 5万円利用時の1ヶ月の負担 |

|---|---|---|---|---|---|

| バンドルカード | 手数料510円 | 手数料815円 | 手数料1,170円 | 手数料1,525円 | 手数料1,830円 |

| アイフル※ | 利息147円 | 利息295円 | 利息443円 | 利息591円 | 利息739円 |

※利用額×最大金利18%÷365日×30日で計算

一般的に金利が高めと言われる消費者金融と比べても、2倍以上の負担になっていますね。

また後払い決済サービスアプリは、分割払いに対応した一部のサービスを除き、翌月末に一括返済するのが通常。

後払い決済サービスはここぞというとき、「どうしても欲しいものにあと少しだけお金が足りない」といった状況に限って利用するのがよいでしょう。

借入希望額が大きい場合や、ある程度の返済期間をかけたい場合は、後述する消費者金融の利用を検討してみてください。

オンダFP事務所 / 恩田 雅之

キャッシュレス決済と連動した融資サービスは、日常的にキャッシュレス決済を行っている人にとっては、借入れた金額を直接チャージできる点がメリットです。

ただし、スマホATMに対応していないものやスマホATMの利用では、一旦チャージしてから引き出すなど不便を感じる部分が注意点になります。

後払い決済サービスアプリは、少額の利用には便利ですが、返済回数が1回のサービスが多いことが注意点です。

クレジットカードのキャッシング枠

すでにクレジットカードを持っている人は、現金の借り入れができるキャッシング枠を利用するのも、手軽にお金を借りる手段のひとつ。

クレジットカードのキャッシング枠には以下のようなメリットがあります。

- すでに枠が開設されているなら審査なしですぐに借りられる

- すでに枠が開設されているなら手続は不要なので周りにバレにくい

キャッシング枠を新たに開設する場合は与信審査が必要になりますが、手持ちのカードに枠が開設済みであれば、審査なしですぐにでも借り入れできます。

そんなクレジットカードのキャッシング枠を、スマホアプリから利用できるサービスも存在します。

ただしどれもキャッシングに特化したものではなく、クレジットカードサービスの一部でしかないため、返済はできないものと考えておきましょう。

ここではクレジットカードのキャッシング機能が利用できるアプリを、以下のとおり3点ご紹介します。

| アプリ名 | アプリアイコン | アプリで借入 | アプリで返済 | アプリで書類提出 | 限度額 | 金利 | ダウンロード |

|---|---|---|---|---|---|---|---|

| イオンウォレット | 可能 | 不可 | 不可 | 1,000円~300万円 | 年7.8%~年18.0% | ||

| 楽天カードアプリ | 可能 | 不可 | 不可 | 1万円~90万円 | 年18.0% | ||

| MyJCBアプリ | 可能 | 不可 | 不可 | 最大100万円 | 年15.0%~年18.0% |

イオンウォレット

イオンカードの公式アプリであるイオンウォレットは、利用明細やバーコード決済、限定クーポンの受取など、イオン生活圏で便利な機能が詰まっています。

イオンウォレット公式サイトの画面

イオンウォレットの基本スペックは以下のとおり。

| アプリで借入 | アプリで返済 | アプリで書類提出 | 限度額 | 金利 |

|---|---|---|---|---|

| 可能 | 不可 | 不可 | 1,000円~300万円 | 年7.8%~年18.0% |

イオンカードをすでに持っている人は、イオンウォレットからキャッシング機能の利用も可能です。

イオンカードは新規申込時に必ずキャッシング枠が付帯されるので、すでにカードを持っている人は、アプリから手軽にキャッシング機能も使えます。

イオンウォレットでのキャッシング手順は以下を参考にしてください。

- 利用金額

- 支払方法

- 振込先口座

楽天カードアプリ

楽天カードのキャッシングは、楽天カードアプリから行えます。

楽天カード公式サイトの画面

楽天カードアプリの基本スペックは以下のとおり。

| アプリで借入 | アプリで返済 | アプリで書類提出 | 限度額 | 金利 |

|---|---|---|---|---|

| 可能 | 不可 | 不可 | 1万円~90万円 | 年18.0% |

楽天カードアプリは利用明細の確認や通知だけでなく、アプリ内でポイント還元キャンペーンへのエントリーなども完了できます。

楽天のサービスを多用する人は、ぜひダウンロードしておくといいですね。

楽天カードアプリからキャッシングを利用するときは、以下の手順で操作してください。

- 振込希望日

- 振込希望金額

- 支払方法

- 4桁のカードの暗証番号

MyJCBアプリ

JCBのオリジナルカードを持っているなら、My JCBアプリでキャッシング機能を利用できます。

MyJCBのアプリダウンロード画面

MyJCBアプリの基本スペックは以下のとおり。

| アプリで借入 | アプリで返済 | アプリで書類提出 | 限度額 | 金利 |

|---|---|---|---|---|

| 可能 | 不可 | 不可 | 最大100万円 | 年15.0%~年18.0% |

すでにJCBクレジットカードを持っていて、キャッシング枠がついている場合は、アプリから即時キャッシングが可能です。

MyJCBではカードの利用通知や利用制限などの設定ができる機能もあるので、不正利用や使いすぎが心配な人にはうれしいですね。

MyJCBアプリからのキャッシング手順は以下のとおりです。

質屋アプリ

価値のある品物さえあれば、手軽に素早くお金を借りられるのが質屋です。

質屋では品物を担保にして現金を借り、完済後に品物を返してもらう仕組みになっています。

質屋のメリットは以下のとおり。

- 担保を用意するので与信審査がない

- 品物があれば即日融資が受けられる

- 返済ができない場合は担保を諦めて返済を止められる(質流れ)

ここでは通常の質屋と違い、上記のメリットはそのままに、品物を手元に残したままアプリの操作だけでお金を受け取れる、cashariのサービスをご紹介します。

cashariなら担保にしたものをそのまま使い続けられる

cashariはスマホで品物を撮影すると、無料で品物の査定を受けられるアプリです。

cashari公式サイトの画面

cashariの特徴は、通常の質屋と違い、品物を手元に残せる「リースバック」という方式をとっていること。

cashariではまず品物を買い取ってもらい、利用者が買取代金を受け取りますが、利用者は利用料(リース料)を支払うことで品物を使い続けられます。

cashariが一度品物を買い取りそのまま利用者に有料で貸し出す、と考えるとわかりやすいですね。

3ヶ月の利用期間の終了後は、品物をどうするか以下の3つから選べます。

- あらかじめ設定された残存価格を支払うことで買い戻す

- 契約期間(リース期間)を延長する

- 品物を手放す

買取代金の受取やリース料の支払いなどもアプリからできるので、品物を手放す場合以外は、すべてスマホで完結する手軽な借入方法と言えるでしょう。

消費者金融

スマホで申込から返済まで簡単に済ませたいという人は、消費者金融のカードローンアプリもひとつの選択肢。

大手消費者金融はいずれもアプリを配信しており、借入・返済だけでなく、借入額の管理・返済期日の通知・生体認証でのログインなど、便利な機能を多数備えています。

また消費者金融には以下のようなメリットも。

- 申込から返済まですべてアプリ上で完結する

- 借り入れもアプリでできるのでローンカードが不要

- 最短即日融資が可能

- 書類や電話確認が原則ないので周りにバレにくい

ここでは以下の表のとおり、大手消費者金融5社のアプリを紹介していきます。

※1 お申し込み時間や審査によりご希望に沿えない場合がございます。

※2 初回契約日の翌日から60日(初めて借入の方限定+WEB申込の場合)

※2初回契約日の翌日から30日(初めて借入の方限定)

※2初回契約日の翌日から180日(初めて借入の方限定+借入額のうち5万円分が無利息)

アコムは若者でも利用しやすい

アコムのアプリmy mcは、指紋や顔での自動ログインや返済期日前の通知など、便利な機能を多数備えています。

アコムのアプリダウンロード画面

アコムの基本スペックは以下のとおり

| 融資スピード※ | アプリで借入 | アプリで返済 | アプリで書類提出 |

|---|---|---|---|

| 最短20分 | 可能 | 可能 | 可能 |

| スマホATM | 貸付上限額 | 無利息サービス | 金利 |

| セブン銀行ATMのみ対応 | 800万円 | 契約日の翌日から30日間 | 年率3.0~年18.0% |

※ お申し込み時間や審査によりご希望に沿えない場合がございます。

以下の審査通過率のデータからわかるように、アコムは大手消費者金融のなかでも、とくに積極的に融資を行っています。

| カードローン名 | 審査通過率 (2024年4月~2024年6月) |

|---|---|

| アコム |

41.7% |

| アイフル | 36.2% |

| プロミス | 35.9% |

| レイク |

20.6% |

| 公開中の4社の平均 | 34.4% |

※上記のいずれも2024年4月~2024年6月の数値

※アコム・アイフル・レイクは、各社が公表している2024年4月~2024年6月の申込数・新規顧客数に基づき、フィンクル編集部が独自に算出

※「公開中の4社の平均」は、各社が公開している申込数・新規顧客数・成約率に基づき、フィンクル編集部が独自に概算

「はじめてのアコム」というフレーズが有名なように、はじめての借入先として選ばれることが多いため、審査通過率が高くなっているようです。

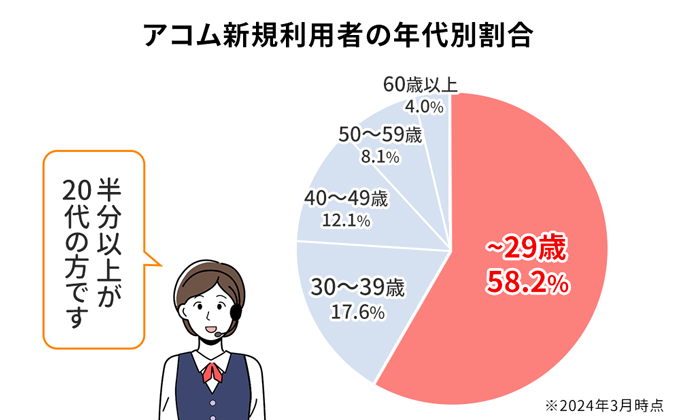

また下記データのとおり、20代若者にも積極的に融資しているのも特徴ですね。

審査に通過できるか不安な若い方は、まずアコムに申し込んでみるとよいでしょう。

| 限度額 | 金利 | 審査時間 | 融資時間 |

|---|---|---|---|

| 最大800万円 | 年3.0%~年18.0% | 最短20分※1 | 最短20分※1 |

| 学生 | パート アルバイト |

職場に 電話なし |

郵送物なし |

| ※2 | 原則として お勤め先へ 在籍確認の電話なし ※3 |

- アコム

がおすすめな方 - アコム

が不向きな方

- 最短20分で借りたい方

- 利用者数の多いカードローンを探している方

- 会社に在籍確認されたくない方

※1 お申し込み時間や審査によりご希望に添えない場合があります。

※2 10代申込不可。

※3 原則、電話での確認はせずに書面やご申告内容での確認を実施。

プロミスは最短3分融資で金利もおトク

「とにかく急いでいるんだ!」という人は、最短3分で融資を受けられるプロミスがおすすめ。

プロミスのアプリダウンロード画面

プロミスの基本スペックは以下のとおりです。

| 融資スピード※ | アプリで借入 | アプリで返済 | アプリで書類提出 |

|---|---|---|---|

| 最短3分 | 可能 | 可能 | 可能 |

| スマホATM | 貸付上限額 | 無利息サービス | 金利 |

| セブン銀行ATM、ローソン銀行ATMに対応 | 500万円 | 初回借入の翌日から30日間 | 年率4.5~年17.8% |

※ お申し込み時間や審査によりご希望に沿えない場合がございます。

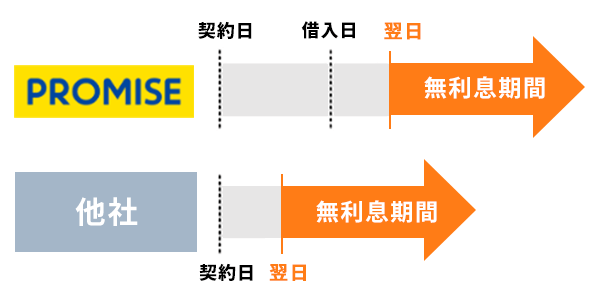

プロミスは上限金利が年17.8%と他の消費者金融より有利になっています。

また契約後も初回借入をするまで無利息期間が経過しないので、無利息期間をムダにせずおトクに利用できるのもうれしいですね。

そのほかプロミスには、毎月の返済でVポイントが貯まるという特典も。

プロミスはさまざまなサービスが総合的に優れているので、「どの消費者金融がいいのかわからない」という人は、まずプロミスの利用を検討してみてください。

| 限度額 | 金利 | 審査時間 | 融資時間 |

|---|---|---|---|

| 最大500万円※1 | 年4.5%~年17.8% | 最短3分※2 | 最短3分※2 |

| 学生 | パート アルバイト |

職場に 電話なし |

郵送物なし |

| ※3 | 原則、電話の在籍確認なし |

- プロミス

がおすすめな方 - プロミス

が不向きな方

- 勤務先に電話連絡されたくない方

- 最短3分で借りたい方

- 本審査前にいくら借りられるか知りたい方

- 万が一に備えて無利息サービスのあるカードローンと契約したい方

※1 新規契約のご融資上限は、本審査により決定となります。

※2 お申込み時間や審査によりご希望に添えない場合がございます。

※3 高校生(定時制高校生含む)はお申し込みできません。

※3 18、19歳の方は契約にいたりづらい可能性があります。

※3 申込時の年齢が19歳以下の場合は、収入証明書類の提出が必須です。

アイフルは在籍確認の電話連絡が99.7%なし

「絶対に借り入れを周りに知られたくない!」という人には、消費者金融のなかでもとくに配慮が行き届いているアイフルをおすすめします。

アイフルのアプリダウンロード画面

アイフルの基本スペックは以下のとおり。

| 融資スピード※ | アプリで借入 | アプリで返済 | アプリで書類提出 |

|---|---|---|---|

| 最短18分 | 可能 | 可能 | 可能 |

| スマホATM | 貸付上限額 | 無利息サービス | 金利 |

| セブン銀行ATM、ローソン銀行ATMに対応 | 800万円 | 契約日の翌日から30日間 | 年率3.0~年18.0% |

※ お申し込み時間や審査によりご希望に沿えない場合がございます。

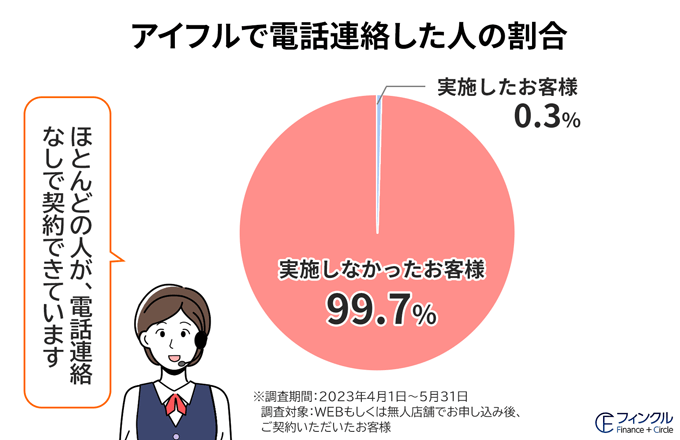

消費者金融はいずれも、原則として在籍確認を電話で行わないなど、借り入れを知られないためのさまざまな配慮をしています。

なかでもアイフルは、電話での在籍確認を利用者のわずか0.3%にしか行っていないと公表しています。

またアイフルのアプリには、アイコンのデザインを6種類から選べるというユニークな機能があります。

[アイコンを並べたホーム画面]

なるべく目立たないアイコンを選ぶことで、人目を気にせずアプリを使えますね。

| 限度額 | 金利 | 審査時間 | 融資時間 |

|---|---|---|---|

| 最大800万円※1 | 年3.0%~年18.0% | 最短18分※2 | 最短18分※2 |

| 学生 | パート アルバイト |

職場に 電話なし |

郵送物なし |

- アイフル

がおすすめな方 - アイフル

が不向きな方

- 無利息サービスを活用したい方

- 最短18分でお金を借りたい方

- 誰にもバレずに借りたい方

※1 当社のご利用限度額が50万円超、または他社を含めた借り入れ金額が100万円超の場合は源泉徴収票など収入を証明するものが必要です。

※2 お申込み時間や審査によりご希望にそえない場合がございます。

SMBCモビットはVポイントを貯めて返済にも使える

日頃から買い物などでVポイントを貯めているという方には、SMBCモビットがおすすめ。

SMBCモビットは毎月の返済で、利息分200円につき1ポイントが貯まるうえ、日頃から貯めたVポイントを1ポイント=1円で返済にも使えるからです。

SMBCモビット公式サイトの画面

そのほかSMBCモビットの基本スペックは以下のとおり。

| 融資スピード※ | アプリで借入 | アプリで返済 | アプリで書類提出 |

|---|---|---|---|

| 最短15分 | 可能 | 可能 | 可能 |

| スマホATM取引 | 貸付上限額 | 無利息サービス | 金利 |

| セブン銀行ATM、ローソン銀行ATMに対応 | 800万円 | なし | 年率3.0%~年18.0% |

※ お申し込み時間や審査によりご希望に沿えない場合がございます。

もちろん手続がアプリで完結する点や、最短即日融資が可能なことは、他の消費者金融と同様です。

SMBCモビットには無利息期間がありませんが、他の買い物やサービスで貯めたVポイントを返済に充てることで、実質的な負担を抑えられるかもしれません。

| 限度額 | 金利 | 審査時間 | 融資時間 |

|---|---|---|---|

| 最大800万円 | 年3.0%~年18.0% | 10秒簡易審査結果表示 | 最短15分※ |

| 学生 | パート アルバイト |

職場に 電話なし |

郵送物なし |

| 原則、電話連絡なし |

- SMBCモビット

がおすすめな方 - SMBCモビット

が不向きな方

- 30代~50代の方

- カードローンの利用が会社や家族に知られたくない方

- 簡易審査の結果を10秒で知りたい方

- 消費者金融に抵抗がある方

※申し込みの曜日、時間帯によっては翌日以降の取扱となる場合があります。

レイクは少額利用なら無利息期間が長い

借入額が数万円程度の少額であれば、レイクの利用も検討してみてください。

レイクは初回借入のときに利用額5万円分までは、契約日の翌日から180日間無利息になるからです。

他の消費者金融の無利息期間がおおむね1ヶ月なのに対し、約半年間、利息なしで借り入れできるのは大きいですよね。

レイク公式サイトの画面

レイクの基本スペックは以下のとおり。

| 融資スピード※ | アプリで借入 | アプリで返済 | アプリで書類提出 |

|---|---|---|---|

| WEBで最短25分融資も可能 | 可能 | 可能 | 可能 |

| スマホATM | 貸付上限額 | 無利息サービス | 金利 |

| セブン銀行ATMのみ対応 | 500万円 | 選べる無利息※2 | 年率4.5%~年18.0% |

※1 お申し込み時間や審査によりご希望に沿えない場合がございます。

※2 初回契約日の翌日から60日(初めて借入の方限定+WEB申込の場合)

※2初回契約日の翌日から30日(初めて借入の方限定)

※2初回契約日の翌日から180日(初めて借入の方限定+借入額のうち5万円分が無利息)

最短即日融資やアプリの利便性などの点は、他の消費者金融と比べても特別劣るわけではないので、無利息期間をうまく使えそうであればレイクを利用するとよいでしょう。

| 限度額 | 金利 | 審査時間 | 融資時間 |

|---|---|---|---|

| 最大500万円 | 年4.5%~18.0% | 最短15秒 | Webで最短25分融資も可能※1 |

| 学生 | パート アルバイト |

職場に電話なし | 郵送物なし |

| ※安定した収入がある場合 | ※2 |

- レイク

がおすすめな方 - レイク

が不向きな方

- 長めの無利息サービスがほしい方

- 最短15秒で審査結果が知りたい方

- 会社に電話連絡されたくない方

- すべての手続きをWEBで完結したい方

※1 21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。

※2 審査の結果によりお電話での確認が必要となる場合がありますが、お客さまのプライバシーには十分な配慮をしています。

※3 貸付条件はこちら

消費者金融を利用する際の注意点

消費者金融を利用する際は以下の2点に注意。

- 銀行のカードローンよりも金利が高い

- 年収の3分の1までしかキャッシングできない

まず大手消費者金融は、銀行のカードローンに比べると金利が高い傾向にあります。

以下のポイントを念頭において、大手消費者金融を利用すれば、よりおトクに借り入れができるでしょう。

- 無利息期間を最大限に活用する

- 借入額は必要最小限にする

- できるだけ短期間で完済する

また消費者金融は、貸金業法によって定められた総量規制により、利用者に対して年収の3分の1までしか融資ができません。

- 総量規制とは

- 過度な借り入れから消費者を守るため、年収の3分の1を超える貸し付けは、貸金業法によって原則禁止されています。

総量規制の対象になるのは貸金業者(消費者金融など)で、銀行や信販会社のショッピングクレジットは対象外。

もし金利を抑えることを最優先したい場合や、より高額の借り入れをしたい方は、後述する銀行カードローンの利用も検討してみてください。

オンダFP事務所 / 恩田 雅之

消費者金融の公式アプリで便利な点は、キャッシュレスと連動した融資サービスようにチャージによる借入がメインではなく、現金での借入ができることで現金のみしか対応していない店舗などでも支払いが行なえ利用範囲が広いことが、便利な点になります。

また、申込に必要な書類をアプリで簡単に送ることができる点、利用時には、生体認証でログインできる点、利用状況を随時確認できる点なども便利な点といえます。

生命保険の契約者貸付制度

解約返戻金がある積立型の生命保険に加入している人は、生命保険の契約者貸付制度を利用できるかもしれません。

- 解約返戻金とは

- 積立型の生命保険(終身保険・養老保険・学資保険など)を解約したときに、積み立てられた保険料の一部から戻ってくるお金です。解約返戻金の金額は、保険商品の価値や解約のタイミングなどによって決まります。

生命保険会社のなかには、アプリから簡単に契約者貸付の申込ができるところもあります。

生命保険の契約者貸付制度を利用するメリットは以下のとおりです。

- 与信審査がないので即日融資も可能

- 金融機関よりも金利が有利

「そういえば生命保険に加入していたな」という人がなるべく手軽に借り入れをしたい場合、まずは保険会社に問い合わせてみるとよいでしょう。

ここではアプリから契約者貸付の申込ができる保険会社を、以下のとおり3社ご紹介します。

| 保険会社名 | 即日融資 | アプリで借入 | アプリで返済 | 限度額 | 金利 | ダウンロード |

|---|---|---|---|---|---|---|

| 日本生命 | 可能 | 可能 | 不可 | 解約返戻金の7割~9割 | 年2.0%~年8.00%程度 | |

| ソニー生命 | 可能 | 可能 | 可能 | 解約返戻金の7割~9割 | 年2.0%~年8.00%程度 | |

| 明治安田生命 | 可能 | 可能 | 可能 | 解約返戻金の7割~9割 | 年2.0%~年8.00%程度 |

日本生命アプリは平日14時半までに申し込めば即日融資可能

日本生命アプリでは、平日14時30分までに手続を完了すれば、当日に借り入れができます。

日本生命公式サイトの画面

それ以降の時間や土日・祝日に手続をした場合は、最短翌営業日になるので、すぐに利用したい方は早めにアプリから手続をしましょう。

なおアプリからの返済はできませんが、日本生命Webサイトのマイページから返済可能なのでご安心ください。

ソニー生命

ソニー生命アプリは、契約者貸付の申込から返済までアプリから完結できます。

ソニー生命公式サイトの画面

担当ライフプランナーと気軽に相談ができるメッセンジャー機能や、オンライン医療サービスなど、独自の機能を豊富に備えているのも特徴です。

もしすぐに契約者貸付制度を利用するつもりがなくても、ソニー生命の保険に加入している人はダウンロードしておくとよいですね。

明治安田生命

明治安田生命のMYほけんアプリも、契約者貸付の申込から返済までアプリで完結できます。

明治安田生命公式サイトの画面

返済はアプリから全額返済・一部返済・利息返済を選択できるので、保険会社やATMに足を運ばず柔軟な返済が可能。

手続や契約内容の確認だけでなく、毎日の歩数や睡眠の状況を記録・管理できるなど、健康に関する機能もあるのがユニーク。

明治安田生命の保険に加入しているなら、いずれにせよダウンロードしておくとよいでしょう。

生命保険の契約者貸付を利用する際の注意点

生命保険の契約者貸付を利用する際の注意点は、万が一返済が滞った場合、保険契約が失効することもあるという点です。

生命保険の契約者貸付は通常、返済期日がなく、いつでも貸付金の返済ができます。

いっぽうで利息が複利で計算されるので、返済時期を決めずに借り入れをすれば、借入残高が予想外にふくらむことになりかねません。

- 複利とは

- 1ヶ月・半年・1年などの一定期間ごとに利息を元本に加え、その元本に対して利息が計算される方法。たとえば金利10%・1年複利で100万円を借りた場合、1年後の借入残高は110万円、2年後には121万円になります。(1年目の利息10万円に対しても10%の利息がつくため)

利息を含む借入残高が解約返戻金を超えると、せっかく積み立ててきた保険が失効してしまいますので、あくまでも計画的な利用を心がけましょう。

銀行カードローン

最近では多くの銀行がアプリを配信しており、銀行のサービスも便利に利用できるようになりました。いっぽうで融資に特化した消費者金融などのアプリに比べ、借入時の利便性は劣ると言えるでしょう。

それでも銀行ならではの金利で借り入れできるのが、銀行カードローンの魅力です。

ここでは以下の表のうち、アプリでの借り入れが可能な銀行に絞って紹介するので、金利を抑えることを最優先したいという方はぜひ参考にしてください。

※スマっとATMは2023年2月15日から新規登録および機種変更登録を停止中

三菱UFJ銀行カードローン「バンクイック」はアプリで借入・返済が可能

三菱UFJ銀行カードローン「バンクイック」は、申し込みから借入・返済までアプリ内で完結できるカードローンです。

三菱UFJ銀行カードローン「バンクイック」は、契約後すぐにアプリで借り入れできます。

バンクイックのアプリダウンロード画面

バンクイックの基本スペックは以下のとおり。

| 最短即日融資 | アプリで借入 | アプリで書類提出 |

|---|---|---|

| 不可 | 可能 | 可能 |

| スマホATM取引 | 借入限度額 | 金利 |

| 不可 | 10万円~800万円 | 年1.4%〜年14.6% |

また三菱UFJ銀行カードローン「バンクイック」は、審査時間が最短即日と、銀行カードローンのなかではトップクラスのスピードです。

審査スピードの早い銀行カードローンを探している方には、ぴったりの商品ですよ。

| 限度額 | 金利 | 審査時間 | 融資時間 |

|---|---|---|---|

| 10万円~800万円 | 年1.4%~年14.6% | 最短翌日 | 最短翌日 |

| 学生 | パート アルバイト |

職場に 電話なし |

郵送物なし |

- 三菱UFJ銀行バンクイック

がおすすめな方 - 三菱UFJ銀行バンクイック

が不向きな方

- 30代~40代の方

- 最短翌日に借りたい方

- アコムを利用し完済した経験がある方

- 職場に電話連絡されたくない方

PayPay銀行ローンアプリは審査状況が一目でわかる

PayPay銀行カードローンは、申し込みから借り入れまでアプリで完結するカードローンです。

PayPay銀行公式サイトの画面

PayPay銀行カードローンの基本スペックは以下のとおり。

| 最短即日融資 | アプリで借入 | アプリで書類提出 |

|---|---|---|

| 不可 | 可能 | 可能 |

| スマホATM取引 | 借入限度額 | 金利 |

| 不可 | 3万円~1,000万円 | 年1.59%~年18.0% |

審査状況もアプリ画面でお知らせしてくれるので、審査がどこまで進んでいるのか気になるときでも安心ですね。

毎月の返済は、PayPay銀行の普通預金口座から自動引き落としされます。

アプリを利用していれば、プッシュ通知で返済日がお知らせされるので、返済忘れを防止できるのです。

追加借入や追加返済、増額審査の申込もアプリから行えますよ。

セブン銀行カードローンはMyセブン銀行アプリで入出金できる

セブン銀行カードローンは、Myセブン銀行のアプリで申込から借入・返済までが完了します。

セブン銀行公式サイトの画面

セブン銀行カードローンの基本スペックは以下のとおり。

| 最短即日融資 | アプリで借入 | アプリで書類提出 |

|---|---|---|

| 不可 | 可能 | 可能 |

| スマホATM取引 | 借入限度額 | 金利 |

| セブン銀行ATMのみ可能 | 10万円~300万円 | 年12.0%~年15.0% |

アプリを通せば、セブン銀行ATMからスマホのみでお金を借りられるのも魅力です。

セブン銀行ATMで【スマホ取引】を選択し、ATMの画面に表示されるQRコードをアプリで読み取るだけでOK。

ローンカードの到着を待たずして借り入れできるので、急いでいるときでも安心です。

Myセブン銀行からの申し込みなら、最短翌日に借り入れが可能。

なるべく早く、スマホで手軽にお金を借りたい人におすすめです。

みんなの銀行loanは申し込みから借入・返済すべてアプリで完結

みんなの銀行loanは、申し込みから借り入れ、返済までのすべてをスマホアプリで行うローンサービスです。

みんなの銀行公式サイトの画面

みんなの銀行loanの基本スペックは以下のとおり。

| 最短即日融資 | アプリで借入 | アプリで書類提出 |

|---|---|---|

| 可能 | 可能 | 可能 |

| スマホATM取引 | 借入限度額 | 金利 |

| セブン銀行ATMのみ可能 | 10万円~1,000万円 | 年1.5%〜年14.5% |

完全にカードレスとなるため、他行と違いローンカードが自宅に郵送されることもありません。

周囲に借り入れがバレたくない人にもうれしいサービスです。

またみんなの銀行ローンは一次審査の結果を、最短2分で提示。

最終審査の結果については、最短当日での回答となっています。

銀行カードローンのほとんどは融資が翌営業日以降になりますが、みんなの銀行ローンは即日融資を受けられる可能性もあるのです。

申し込みに必要なみんなの銀行口座は、スマホ1つですぐに口座開設できるので、手軽さを求める人はぜひ申し込んでみてはいかがでしょうか。

SBI新生銀行カードローン エルはアプリから会員サービスの利用ができる

SBI新生銀行が提供するカードローン エルは、アプリから会員ページへのログインや会員サービスの利用ができます。

SBI新生銀行公式サイトの画面

SBI新生銀行カードローン エルの基本スペックは以下のとおり。

| 最短即日融資 | アプリで借入 | アプリで書類提出 |

|---|---|---|

| 不可 | 可能 | 可能 |

| スマホATM取引 | 借入限度額 | 金利 |

| 不可 | 1万円~500万円 | 年4.5%~年18.0% |

手元にローンカードがなくても、会員ページにログインすれば、即日振込サービスやWeb返済サービスも利用できる便利なアプリです。

借り入れから返済するまでのシミュレーション結果も確認できるので、無理のない返済プランを立てやすいのもポイント。

また増額の案内や、キャンペーン情報をプッシュ通知する機能がついているため、気になる人は、表示設定しておきましょう。

西日本シティ銀行のNCBアプリカードローンはアプリ完結型ローン

西日本シティ銀行のNCBアプリカードローンは、アプリ完結型のカードローンです。

西日本シティ銀行公式サイトの画面

NCBアプリカードローンの基本スペックは以下のとおり。

| 最短即日融資 | アプリで借入 | アプリで書類提出 |

|---|---|---|

| 不可 | 可能 | 可能 |

| スマホATM取引 | 借入限度額 | 金利 |

| 不可 | 10万円~300万円 | 年13.0%~年14.95% |

利用限度額は50万円と少額融資になりものの、金利は年11.0%とかなり有利に設定されています。

アプリで申し込みから借入・返済まで完結し、郵送物なしで手続できるため、手軽に少しだけお金を借りたい人におすすめのローンです。

きらぼし銀行のきらぼしホームダイレクトアプリはカード不要でATMで借入可能

きらぼしホームダイレクトアプリは、地方銀行カードローンとしてはめずらしくスマホATM取引に対応しています。

セブン銀行ATMであれば、24時間365日いつでもスマホでお金を借りられるので、セブン-イレブンが近くにある方には便利なカードローンです。

きらぼし銀行公式サイトの画面

きらぼし銀行カードローンの基本スペックは以下のとおり。

| 最短即日融資 | アプリで借入 | アプリで書類提出 |

|---|---|---|

| 不可 | 可能 | 可能 |

| スマホATM取引 | 借入限度額 | 金利 |

| セブン銀行ATMのみ可能 | 10万円~1,000万円 | 年1.6%~年14.8% |

きらぼし銀行のカードローンに申し込めるのは、以下のきらぼし銀行本支店の営業地域内に住んでいるまたは勤務している人のみです。

- 東京

- 埼玉

- 千葉

- 神奈川

カードローンのほかに住宅ローンなどもアプリ内で管理できるので、きらぼし銀行を利用する人はダウンロードしておくとよいでしょう。

横浜銀行カードローンのはまぎん365は借入・返済がアプリで完結

はまぎん365は、横浜銀行カードローンの契約後にアプリを使って借入・返済が行えます。

アプリで必要な金額を入力して振り込むだけなので、借り入れのためにATMに足を運ぶ必要がありません。

横浜銀行公式サイトの画面

横浜銀行カードローンの基本スペックは以下のとおり。

| 最短即日融資 | アプリで借入 | アプリで書類提出 |

|---|---|---|

| 不可 | 可能 | 不可 |

| スマホATM取引 | 借入限度額 | 金利 |

| 不可 | 10万円~1,000万円 | 年1.5%~年14.6% |

横浜銀行カードローンを利用できるのは、以下の地域に住んでいるもしくは勤務している人のみ。

- 神奈川県

- 東京都内

- 群馬県の一部(前橋市、高崎市、桐生市)

上記の条件にあてはまる方に、おすすめのアプリです。

はまぎん365は今後も新機能の追加が予定されており、利便性の向上が期待できそうです。

千葉銀行のちばぎんアプリは最大13ヶ月分のカードローン明細が確認できる

千葉銀行のちばぎんアプリは、審査通過後にアプリからログインすれば、カードローンの明細照会や借入・返済が行えます。

千葉銀行公式サイトの画面

千葉銀行カードローンの基本スペックは以下のとおり。

| 最短即日融資 | アプリで借入 | アプリで書類提出 |

|---|---|---|

| 不可 | 可能 | 不可 |

| スマホATM取引 | 借入限度額 | 金利 |

| 不可 | 10万円~800万円 | 年1.4%~年14.8% |

カードローンの利用明細が最大13ヶ月まで確認可能で、入出金の管理が便利です。

借り入れ以外の機能も充実しているので、千葉銀行の口座を持っている人はインストールしておくことをおすすめします。

千葉銀行カードローンに申し込めるのは、以下に住所がある人のみ。

- 千葉県

- 東京都

- 埼玉県

- 茨城県

- 神奈川県の一部(横浜市、川崎市)

該当地域に住んでいる人におすすめのカードローンと言えるでしょう。

伊予銀行カードローンSAFETYは借入希望額に合わせてコースを選択できる

伊予銀行が提供するSAFETYは、スマホアプリで申込から借り入れまでができる、新しいローンサービスです。

伊予銀行のアプリダウンロード画面

伊予銀行カードローンの基本スペックは以下のとおり。

| 最短即日融資 | アプリで借入 | アプリで書類提出 |

|---|---|---|

| 不可 | 可能 | 可能 |

| スマホATM取引 | 借入限度額 | 金利 |

| 不可 | 10万円~1,000万円 | 年1.9%~年14.5%※選択したコースによる |

一番の特徴は、以下のとおり借入額によって選べる2つのコース。

| コース名 | 利率 | 利用枠 |

|---|---|---|

| PREMIUMコース | 年率1.9%~年12.0% | 10万円~10,000万円 |

| STANDARDコース | 年率14.5% | 10万円~50万円 |

PREMIUMコースは上限金利の条件がよいため、高額融資を希望する人にもおすすめです。

STANDARDからPREMIUMへの切り替えも可能なので、自身の年収状況や借入希望額に沿って利用できるのがメリットでしょう。

伊予銀行は愛媛県を中心とした地方銀行のため、以下13の都道府県に住所がある人のみ利用可能です。

- 愛媛県

- 東京都

- 愛知県

- 大阪府

- 兵庫県

- 岡山県

- 広島県

- 山口県

- 徳島県

- 香川県

- 高知県

- 福岡県

- 大分県

上記の申し込み地域外の人は、アプリをダウンロードしても借り入れできませんのでご注意ください。

東京スター銀行のスターダイレクトアプリはカードローンの追加融資が可能に

東京スター銀行のスターダイレクトアプリは、2022年のリニューアルによって、アプリからカードローンの追加融資が可能になりました。

アプリ内では、お金に関するお得な情報が閲覧できるのも、うれしいポイントです。

東京スター銀行公式サイトの画面

東京スター銀行の基本スペックは以下のとおり。

| 最短即日融資 | アプリで借入 | アプリで書類提出 |

|---|---|---|

| 不可 | 可能 | 不可 |

| スマホATM取引 | 借入限度額 | 金利 |

| 不可 | 10万円~1,000万円 | 年1.5%∼年14.6% |

東京スター銀行のスターカードローンαは、契約日から30日間利息0円の無利息サービス期間があります。

無利息サービスを実施している銀行カードローンはめずらしいので、少しでも利息を抑えたい人におすすめです。

スターダイレクトアプリを利用するなら、東京スター銀行の預金口座を開設しましょう。

イオン銀行のスマッとATMは新規利用登録を停止しているので注意

イオン銀行のスマっとATMアプリは、2023年2月15日から新規利用登録と機種変更登録を停止しています。

2024年6月25日時点で再開の発表はされていません。

オンダFP事務所 / 恩田 雅之

銀行のアプリは、ネットバンキングにカードローンの部分として組み込まれているものがおすすめです。

カードローン借入・返済の機能以外に預金口座の残高や入出金の明細の確認などができるので、全体の資金状況を見ながら、カードローンでの借入や随時返済などを行うことが可能です。

また、消費者金融カードローンに比べ上限金利が低いことも良い点といえます。

ただし、スマホATMに対応している銀行が少ない点には注意しましょう。

借りる以外にアプリでお金を調達する方法

ここまで紹介してきたアプリを見て、「お金を借りるのはなんとなく不安」「返済ができなくなったらどうしよう」と思う方もいるでしょう。

そういった方は、お金を借りる以外の便利なアプリで、資金を調達してみてはいかがでしょうか。

ここでは以下の3つの手段について解説します。

不用品を売る

お金を借りる以外で、手っ取り早く資金調達できる方法は、不要な品物を売却することです。

現在ではスマホアプリから、オークションやフリーマーケットを簡単に利用できます。

ここでは以下の2つのアプリを見ていきましょう。

Yahooフリマ(旧PayPayフリマ)は初心者でも安心して利用できる

Yahooフリマは、家にある洋服や小物、CDなどを誰でも手軽に売買できるアプリです。

Yahoo!フリマのアプリダウンロード画面

PayPayフリマを利用する一番のメリットは、販売手数料が業界最安値の5%であること。

さらに初回の出品時は販売手数料が無料で利用できるなど、フリマ初心者に自信を持っておすすめできるアプリです。

またYahooフリマは以下の条件を満たせば、次に紹介するヤフオクと同時出品して、売れる可能性を高められるのも魅力です。

- 販売形式はフリマ(定額)を選択する

- 送料負担は出品者負担を選択する

- 配送方法はヤフネコ!パック・ゆうパック・ゆうパケットを選択する

ヤフオクなら思わぬ高値で売れることも

ヤフオク!は、Yahoo! JAPANが提供する日本最大級のインターネットオークションサービス。

公式アプリでは、スマホで写真を撮ってそのまま出品するなど、手軽にオークションを利用できます。

Yahoo!オークション公式サイトの画面

オークションでの取引となるため、一番高い値段をつけた落札者が商品を購入します。

出品者や落札者ともにマニアが多いので、期待しなかった商品に思わぬ高値がつくかもしれません。

また最低落札価格の設定もできるので、望まない安値で売れる心配はありません。

先に説明したYahooフリマと同時出品ができるので、両方に出品してより高く売れる可能性を高めましょう。

日雇いバイトや業務受注で稼ぐ

最近では仕事を探すためのアプリも数多く配信され、日雇いバイトや単発の業務発注を手軽に見つけられるようになりました。

ここでは以下の2つのアプリをご紹介します。

タイミーなら最短即日で日雇いバイトに入れる

日雇いバイトの求人には即日勤務可といった記載されているものもありますが、実際には登録してから採用まで数日かかることも少なくありません。

今すぐにでも働きたいという方には、登録者と雇い主を最短即日でマッチングする、スキマバイト募集サービスのタイミーです。

タイミー公式サイトの画面

履歴書や面接なしですぐに働けるので、人手を必要とする職場とうまくマッチングすれば、今日にでも報酬が得られます。

未経験OKの仕事も多くあるので、時間が自由に使える人は気軽に利用してみてください。

ランサーズならフリーランス案件が豊富

フリーランスや副業をした人に広く利用されているのが、クラウドソーシングアプリのランサーズです。

ランサーズのアプリダウンロード画面

ランサーズでは初心者向けも含む豊富な仕事が登録されており、自分のスキルに合った受注案件を見つけられます。

ランサーズに登録されている仕事は、以下の3つの形式に分類されます。

| 仕事の形式 | 内容 |

|---|---|

| タスク形式 | データ入力作業やアンケートへの回答など、初心者でも受注しやすい単純作業中心の形式 |

| コンペ形式 | 募集に対して複数の登録者が応募し、採用された人のみに報酬が払われる形式。デザインやコピーライトなど。 |

| プロジェクト形式 | 募集者とあらかじめ契約を締結して、納期までに成果物を納品することで報酬を得る形式。記事執筆が多い。 |

コンペ形式やプロジェクト形式はスキルが求められるいっぽう、タスク形式は低報酬ながら初心者でも取り組みやすいので、気軽に応募してみてはいかがでしょうか。

手軽に貯金・投資・ポイ活する

売る・働くに比べると少々気の長い取組になるものの、スマホアプリで手軽に貯蓄や投資、ポイ活もできます。

ここでは以下の3つのアプリを見ていきましょう。

FinBeeは自然とお金が貯まる自動貯金アプリ

お金を新たに調達するまでもなく、そのときどきで余ったお金を貯蓄していれば、いざというとき頼りになりますよね。

そんな日々のちょっとした余剰資金を、自動で簡単に貯蓄してくれるのがFinBeeです。

Finbee公式サイトの画面

自分の意思でお金を貯めるのは大変なことですが、FinBeeは以下のようにあらかじめルールを決めることで、知らず知らずのうちにお金を貯めてくれます。

| 貯金のルール | 内容 |

|---|---|

| つみたて貯金 | 毎日・毎週・毎月のいずれかのタイミングで、設定した金額を指定口座から貯金 |

| クエスト貯金 | 毎日とどくお題にゲーム感覚で答え、クリアしたときに設定金額を指定口座から貯金 |

| 歩数貯金 | 「5,000歩クリアで500円」「1,000歩未満なら200円」というように、設定した歩数に応じて貯金 |

| マイルール貯金 | 自分で決めたルールを守れたら貯金 |

| カードでおつり貯金 | クレジットカードやデビットカードで支払いをしたとき、指定の金額で払った場合のおつりを貯金 |

| チェックイン貯金 | 「職場についたときに500円」といったように、指定した場所に到着したときに貯金 |

また貯金ルールに応じてポイントが貯まり、Amazonギフトカードに交換できるのもうれしいところ。

ある意味、スマホアプリでもっとも安全にお金を作る方法なので、借り入れが不安な方は試してみてはいかがでしょうか。

トラノコでちょっとしたおつりやポイントから簡単投資

お金を生み出す手段として、近年とくに注目されている投資。

いっぽうで一度に多額の資金を投じるのはリスクが大きく、知識の少ない人が挑戦するのはハードルが高いですよね。

そこでちょっとしたおつりやポイント、マイルから簡単に投資できるのが、長期分散投資アプリのトラノコです。

トラノコ公式サイトの画面

トラノコには以下のような機能があります。

- 日々の買い物金額の端数をおつりとして、自動的に投資に充てる

- 提携しているポイントやマイルを投資に充てる

- 歩数系アプリの歩数・アンケート回答・動画視聴などでポイントを貯めて投資できる

投資に充てられる提携ポイントプログラムは以下のとおりです。

- nanaco

- ANAマイル

- はぴeポイント(関西電力)

- 小田急ポイントカード

- Gポイント

- .money(ドットマネー)

- Powl

- デジタルウォレット

まずはおつりやポイントから投資をはじめて、知識を身に着け、いずれ本格的に投資をはじめるのもありかもしれませんね。

CODEで日々の買い物のレシートがポイントに

家計簿アプリのCODE(コード)は、レシートやバーコードをスキャンするだけでポイントを貯められるアプリ。

いつもの買い物でもらうレシートがお金に変わる、画期的なサービスです。

CODE公式サイトの画面

貯まったポイントは1ポイント=1円で、しかも手数料無料で、以下のような提携サービスに交換できます。

- dポイント

- WAONポイント

- Amazonギフト券

スキャンしたレシートの情報は自動的に家計簿に記録されるので、買い物をすることが多い専業主婦の方にうれしいアプリではないでしょうか。

アプリでお金を借りる際に気をつけること

お金を借りる際は、以下の点に注意しましょう。

- 無審査の融資アプリは利用しない

- スマホや携帯電話を担保にした融資は違法

- SNSなどを通じた個人間融資は危険

無審査の融資アプリは利用しない

本記事で紹介した借入先は、いずれも貸金業法などの法律に則った正規の事業者です。

とくに貸金業者は以下のとおり、貸金業法で申込者の返済能力を調査する義務があるので、まったく審査せずに融資することはありえません。

貸金業法 第十三条(返済能力の調査)

第一項 貸金業者は、貸付けの契約を締結しようとする場合には、顧客等の収入又は収益その他の資力、信用、借入れの状況、返済計画その他の返済能力に関する事項を調査しなければならない。

「審査なし」「ブラックOK」などとうたう貸金業者は、ほぼ闇金と思ってよいでしょう。

闇金は違法業者なので、返済義務はありませんが、手を出せば必ず自分や周囲に大きな実害をもたらします。

また他社を名乗るニセのアプリや違法業者のアプリを使ってしまう例もあり、個人情報を盗まれるなどの被害が起きています。

正規事業者は金融庁の公式サイトから検索できますので、悪質な違法業者には絶対に近づかないでください。

スマホや携帯電話を担保にした融資は違法

スマホや携帯電話を担保にして借り入れをするのは違法行為にあたり、刑事罰の対象になる可能性があるので避けましょう。

携帯電話等を購入するとき及び借りるときには、運転免許証等の身分証明書の提示など、本人確認手続へのご協力をお願いいたします。

なお、以下の行為を行った場合には、本法に従い罰せられることがありますので、ご注意ください。

- 携帯電話等の契約時(レンタルの場合も含む)に、虚偽の氏名、住居又は生年月日を申告すること

- 自己名義の携帯電話等(SIMカードも含む)を携帯電話事業者に無断で譲渡すること

- 他人名義の携帯電話等(SIMカードも含む)を譲渡する又は譲り受けること

またdスマホやau Payなどのキャリア決済を、業者を通じて現金化する行為はキャリアの規約違反になるので、同様に手を出すべきではありません。

SNSなどを通じた個人間融資は危険

SNSやインターネット掲示板を通じた個人間融資は決して利用してはいけません。

個人がSNSやインターネット掲示板で融資を行うことは、貸金業法に抵触するおそれが高く、犯罪行為に巻き込まれる可能性も。

こうしたリスクを背負わないためにも、SNSでの個人間融資には関わらないようにしましょう。

【専門家取材】アプリでの借り入れについてお伺いしました

アプリでの借り入れについて、気になることを筆者が専門家に取材してみました!

ぜひ、アプリでお金を借りる前に確認してみてください。

工藤

アプリでお金を借りる方法は、とくにどのような人におすすめですか?

恩田

アプリでお金を借りる方法がおすすめな人は、申込から審査・借入までをWeb上でしたい人です。また、カード会社によっては、原則電話による在籍確認を行わないところもあるので、そのような点に不安を持たれている人にもおすすめです。それ以外に、アプリ上で借入と返済を行いたい人、返済シミュレーションや利用明細の確認をスピーディーに行いたい人や、返済日の事前通知を受け取りたい人などがおすすめな人になります。

工藤

お金を借りるうえで、アプリを有効活用するため、おすすめの使い方はありますか?

恩田

アプリでの借入は、利便性が高いので借り過ぎに注意する必要があります。それを避けるために、アプリで提供されている借入残高が確認できる機能や返済シミュレーションを利用して、借り過ぎにならないよう借入額をコントロールするのがおすすめの使い方の1つです。また、返済期日を事前に連絡してくれる機能を利用すると延滞リスクを抑えることができ、これもおすすめの使い方といえます。

工藤

スマホでお金を借りる方法は、近年とくに便利になってきています。いっぽうでアプリを利用するうえで、気をつけなければいけないことはありますか?

恩田

スマホアプリでカードローンを利用する時の注意点は、電波障害が起こると利用できなくなるリスクがあることです。その対処法としては、ローンカードを持っておくという方法と、複数(別の通信会社)のスマホを保有して別のカードローンのアプリを登録しておく方法が考えられます。それ以外の注意点は、スマホに登録しているアプリを見られることで、カードローンの利用が家族などに知られてしまう可能性があることです。

まとめ

本記事では以下のとおりお金を調達できるアプリを紹介してきました。

手軽にお金を借りられるアプリは、とくに少額の融資を希望する人や、安定した収入がない人などの強い味方です。

いっぽうで金利・手数料の高さや返済期日の短さなど、使い方を誤るとリスクも生じます。

本記事を参考にして、自分に合った後悔しない方法を見つけてください!